存量房贷利率何时下调?存量房贷跨行转按揭何的确施?针对近日激励市集和购房主说念主热议的新一轮住房金融计谋,《逐日经济新闻》记者以购房者身份拜谒多地银行机构,与业内东说念主士深远探讨转按揭业务会对银行和购房者产生哪些影响。

“要官方回答不?”某大行个贷中心负责东说念主对记者笑称,近日前来连络的客户太多了。存量房贷事关每个家庭的“钱袋子”,也和银行的谋划发展息息关联。

多地银行恢复“存量房贷利率调降”:仍需恭候具体详情出台

9月24日,央行行长潘功胜在国新办新闻发布会上暗示,将裁汰存量房贷利率,并合资房贷最低首付比例,训诲生意银即将存量房贷利率降至新披发房贷利率隔邻。潘功胜在发布会上先容,央行拟率领银行对存量房贷利率进行批量调度,瞻望平均降幅约0.5个百分点。瞻望该计谋将惠及5000万户家庭、1.5亿东说念主口,平均每年减少家庭利息支拨总和为1500亿元傍边。

追忆一年前,上一轮存量房贷利率调度,大幅裁汰了存量房贷和新披发房贷之间的利率差距。2023年8月31日,央行、金融监管总局发布《对于裁汰存量首套住房贷款利率相关事项的告知》,决定自同庚9月25日起,对合乎条件的存量首套住房贷款进行利率下调。告贷东说念主不错通过恳求新贷款置换存量、变更存量利率的阵势收缩存量房贷压力。

随后,多家银行发布公告,将于2023年9月25日起批量下调存量首套住房贷款利率,并明确操作详情。9月初,工、农、中、建四大国有生意银行纷繁发布公告,明确存量首套住房贷款利率调度相关事项,对调度鸿沟、调度后的利率水平、调度阵势等进行解答。尔后有多家股份制银行和处所城农商行跟进,接踵败露存量房贷利率调度详情。

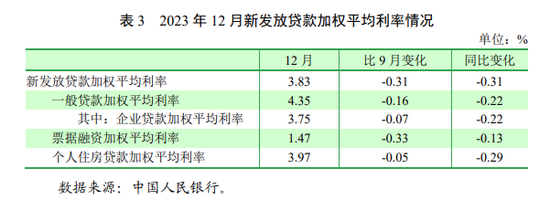

记者防卫到,此前央行发布的《2023年第四季度中国货币计谋实践评释注解》袒露,昔日新披发个东说念主住房贷款加权平均利率为3.97%,较上年同期低0.29个百分点,进步23万亿元存量首套房贷款利率平均下调0.73个百分点,每年减少告贷东说念主利息支拨约1700亿元。

图片开头:2023年第四季度中国货币计谋实践评释注解

图片开头:2023年第四季度中国货币计谋实践评释注解

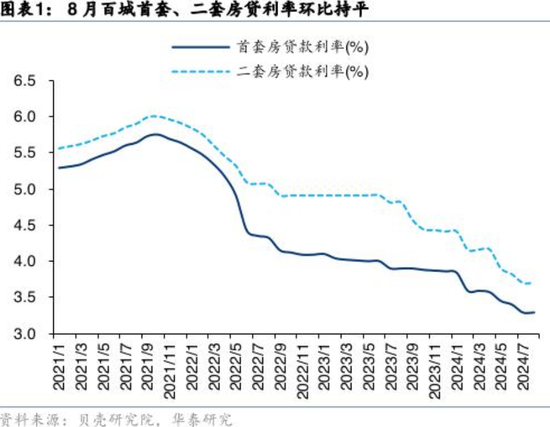

2024年5月17日,房贷计谋再出新政。为适合我国房地产市集供求关系发生要紧变化的新神色,央行取消世界层面个东说念主住房贷款利率下限,绝大巨额城市均已取消当地首套和二套房贷利率下限,金融机构可自主确定对客户的个东说念主住房贷款利率。尔后,新旧房贷利率的差距再次拉大,因而纷乱购房者对新一轮存量房贷利率下调尤为心境。

当今,咱们存量房贷平均利率约为4%,以致更高。以此狡计,假如商贷额度100万元,还款期限30年,那么利率裁汰50个基点后,每月月供将减少约280元,30年可减少利息支拨10万余元。

值得防卫的是,前年降存量房贷利率并不包括二套房;而此番调降,无论首套房仍是二套房均包括,可见计谋力度之大。

“因为触及的告贷东说念主好多,银行也需要有一定的时辰进行必要的本事准备。”潘功胜在发布上暗示,下一步,央行也在计划率领生意银行完善按揭贷款的订价机制,由银行、客户两边基于市集化原则自主协商进活动态调度。

记者以购房者身份就存量房贷利率下调事宜连络了北京、上海多家银行个贷部,行状主说念主员均暗示仍需恭候具体详情出台。“具体实践时辰、操作阵势,要等监管下发详情后,咱们再开会辩论去落实。等详情出来后,咱们会合资进行告知。”工行一位行状主说念主员暗示。

行业净息差仍处于历史低位,银行转按揭业务有“难处”

记者防卫到,当今市集热议的存量房贷利率下调模式中,除了和前年相通的“重订价”以外,还有“转按揭业务”。据金融时报报说念,对于存量房贷跨行转按揭的问题,央行在9月24日暗示,初期会先在(生意银行)本行行内实施转按揭,下一步再计划是否有契机(允许)跨行转按揭。

“重订价”是指存量房贷告贷东说念主与原贷款银行协商制定房贷新的利率,购房者将房贷从A银行转到利率更优惠的B银行,并按最新贷款身分坚毅按揭条约;而“转按揭”业务中,贷款东说念主能更换贷款银行,即在C银行的存量房贷利率是4.3%,但新披发的房贷利率是3.3%,那么你就不错跟C银行协商再行坚毅一份条约,将利率同步至3.4%。

那么,对于“转按揭”业务,生意银行何如落实?他们的“难处”又在那里?

“要官方回答不?”西部地区某大行个贷中心负责东说念主对记者笑称,近期连络的客户好多,但当今还没出台操作详情。只可说“我行已心境到关联新闻,当今正在积极连络关联决议和具体操作详情,待接到监管部门厚爱文献后,将尽快照章有序鼓动落实。后续,我即将通过官网、网点、客户服务公众号等渠说念公布具体操作指引,迎接您随时查阅。”

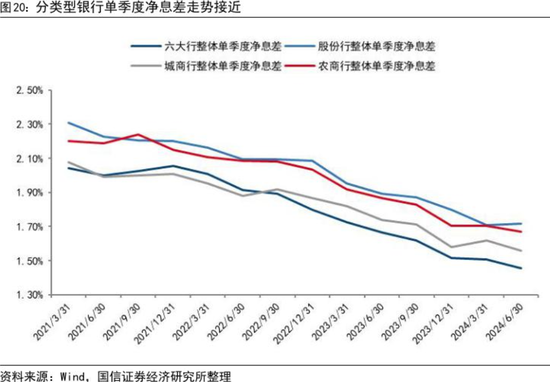

追忆过往,2008年那一次大范畴的存量房贷利率调度时,“跨行转按揭”曾经放开。其时央即将房贷利率下限从0.85下调到0.7倍,好多小银活动了留下客户开启了跨行转按揭,狂放贴息。不外,彼时银行的净息差比较高,大多在3%以上,利润丰厚。哪怕经过存量房贷转按揭业务的“贴息大战”后,也还有2%以上的净息差。

今时不同往日,8月9日,金融监管总局发布2024年二季度银行业保障业主要监管计划数据袒露,我国生意银行净息差为1.54%,与2024年一季度时保抓一致。与前年同期比较,下降了20个BP,处于历史低位。

据记者统计,上半年A股上市银行净息差抓续收窄。把柄东方钞票Choice数据,完了2024年6月末,42家A股上市银行的平均净息差为1.64%,较上年末下降了0.14个百分点,较上年同期下降了0.22个百分点。

其中,有16家上市银行净息差低于1.54%的行业平均水平,4家银行与行业平均水平抓平,共有30家低于《及格审慎评估实施意见(2023年改良版)》中1.8%的评分“告诫线”。

业内:转按揭业务需要在风险规则和市集活跃度之间找到均衡点

转按揭业务在践诺初始中有哪些风险和难点呢?

兴业银行首席经济学家鲁政委指出,从“转按揭”业务开展需要计划的问题来看,在跨行“转按揭”业务中,要计划典质品的价值重估、典质权属的变更、不同银行之间贷款范例不同等。此外,从操作便利性来看,上海易居房地产连络院副院长严跃进觉得,“转按揭”可能会加多许多稀疏的行状量。践诺上,在之前的存量房贷利率调度中,银行浩瀚遴选了一种更为便捷的顺次,即通过系统自动调度,平直裁汰后续月份的月供金额,而无需客户进行稀疏操作。

“相对于重订价,转按揭业务是相对复杂的金融业务,触及多个利益关联方,需要在风险规则和市集活跃度之间找到均衡点。”某资深银行业连络东说念主士对记者暗示。他觉得,对银行而言,面对的首要冲击是利差压缩,尤其是净息差和盈利智力承压的银行。此外,银行可能需要通过裁汰利率来诱骗和保留客户,这将会加多市集竞争压力。

从操作层面来看,转按揭触及多个智商,加多了银行的运营老本和操作难度。该东说念主士暗示,“短期内,转按揭业务可能会压缩银行的息差空间,影响其短期收益。不外始终来看,转按揭也可能会在一定进程上裁汰不良贷款率,普及资产质地,增强银行的市集竞争力。”

为什么转按揭业务先在本行内运作,暂不相沿跨行操作?

该东说念主士觉得,初期在本行内实施转按揭,不错幸免跨行操作带来的复杂性,减少协作老本和风险。同期,也不错幸免银行间竞争失衡,影响市集踏实。“跨行转按揭触及更多法律和操作上的弯曲,如典质权变更、信息分享等问题,需要进一步的计谋和本事准备。”

对此,东方金诚首席宏不雅分析师王青暗示,存量房贷在本行内实施“转按揭”,即存量房贷利率重订价,与前年9月的调降旅途换取。之是以强调“初期会在本行内实施转按揭”,主如若因为现时存量房贷仍属银行高收益、低风险的优质资产,允许跨行转按揭,会加重银行之间的竞争,相配是对存量房贷范畴占比较高的大行会产生较大冲击。

“对于购房者而言,践诺办理转按揭业务时需要对房产进行再行评估,那么如果房产估值下降,可能会导致可贷款的金额减少。”该东说念主士教导说念,如果房价下降,可能会影响到转按揭操作中的贷款额度,给房主带来稀疏的财务职守。此外,还要防卫业务流程中可能产生的用度和时辰老本问题,以及由于个东说念主信用现象的变化,对新贷款恳求完了带来的不确定性。

国外的转按揭业务是何如操作的呢?

民生宏不雅团队分析觉得,以好意思国为例,在2008年金融危急时期,该国推出了住房可职守再融资计划(HARP),旨在匡助窘境中的房主通过裁汰利率或延迟贷款期限来收缩还款压力。

此外,日本的转按揭业务主要依靠条约条件的改革来优化贷款条件。举例,日本住房金融公司(JHF)提供的“Flat 35”居品允许告贷东说念主弃取固定利率的始终按揭贷款,以叮嘱利率变动带来的风险。住户可恳求还款前十年0.25%扣头、前五年稀疏0.25%扣头,同期利率每月审查一次,有概率改动条约中的固定利率。

从实檀越体来看,好意思国的转按揭计谋由政府主导,配置特定方针机构来收购银行的存量房贷,既保证了生意银行的资产欠债表健康,又确保了按揭计谋实施的鸿沟和成果;日本则通过改革条约条件,如“Flat 35”提供的始终固定利率贷款,来诱骗告贷东说念主进行转按揭,从而裁汰利率风险。

海量资讯、精确解读,尽在新浪财经APP

海量资讯、精确解读,尽在新浪财经APP

职责剪辑:秦艺